诺亚财富:谁是你的方舟?( 兼谈三方的转型之路)

来源:职业美股投资人-陈达美股投资

诺亚财富是一家独立财富管理公司,主业为之于高净值人群客户(HNWIs)和企业客户的财富管理服务。诺亚的前身是湘财证券的私行业务,从收购并rebrand以来,1.0的诺亚是财富管理工具的搬运者,2.0的诺亚是财富管理产品的设计者,3.0的诺亚是财富管理服务的守夜人。

目前诺亚财富涉及资管、税务规划、遗产规划、家族传承、慈善规划、身份规划、子女教育等业务板块。截止2019年第,诺亚财富有30万注册客户,诺亚旗下的歌斐资产的管理规模达1700亿人民币。

在聊诺亚之前,我想先来聊一聊国内的财富管理行业。三方财富管理行业,最大的一块从业人口,是理财师。我在京东数科任职时,认识过许多国内资深的理财师,而按照我的看法,理财师大概分为三类:理财师儒、理财师匠与理财师付。

理财师儒,道术咸通,懂得资产配置大逻辑,也知道如何在资产里选好资产,可惜这种人才不常有;理财师匠,不太悟道但懂术,有时还颇具工匠精神,专攻某类资产,比如精通固、精通地产基金;而理财师付,付钱的付,就是销售,不懂道也不懂术,只懂佣金点数。

关于三类理财师,做为HNWIs,甚至是一些殷实的中产阶级,如果你缺乏财富管理能力,你其实不太希望遇到理财师付——遇到他们,说明你就要被佣金驱动(comission diriven)了;尤其当你抛出了那个非常傻X的灵魂拷问:你这产品能承诺多高的收益挖?——风险越高的项目,承诺的收益就越高,资金成本就越高,佣金水平也越高,理财师付卖得就越欢。所以你确定要问出这个问题?

正确的问题是:这个产品风险调整后的收益是多少,并如何保护向下风险?

“理财师付”的本质是销售,他们卖理财产品,跟他们卖珠宝、卖房子、卖汽车、卖保险、甚至微商或直播带货并无两样。销售并非原罪,只不过保险或者福建的乌龙茶不会暴雷,但投资品会暴雷,会仓皇跑路,会倾家荡产、会横幅挂街。而理财师付也并非真镰刀般精明老练,从能力上,他们也分不出宝石和弹珠。他们不是真镰刀,无非是镰刀上的那片刃。

我们的财富管理行业曾经就是一个纯销售驱动的行业,或者说是佣金驱动的行业。因此,狼性销售、画饼式销售、套路式销售、洗脑式销售、坐腿式销售,层出不穷。贪嗔痴好色,聚精会神钻研人性弱点。过去我们的许多三方财富机构,本质上跟一个传销老巢没有一丝丝区别。

曾经劣币驱逐良币,曾经草莽追打操守,曾经老千的江湖是标准叙事。镰刀来收割你的时候,往往还脉脉温情,有时候还让你有”一个都不能少“的we are familiy 的错觉,比如我见过一个理财师,客户产品暴雷,理财师谎称自己也投了,于是两人相拥而泣。这让我想到一个吃小龙虾的故事:

有一次与朋友去吃小龙虾,隔壁桌有一个小女孩懵懂地问妈妈:’’妈妈,小龙虾回不了家,它妈妈会不会着急啊?” 他妈妈懵逼了,我也急忙挺住了剥虾的手,面对如此善良的问题我怎么下口?这时龙虾店老板来解围了——不会的,他们全家都在这。

标准叙事的借口是:这是中国的大环境,不赖我。

然而,好消息是,在我目力所及之下,国内的财富管理大环境正在发生变化;虽日拱一卒,但方向正确。许多向诺亚这样的财富机构将海外资管理念引入国内,让很多理财师意识到,你一锤子买卖,结果就是产品暴雷、客户“死掉”(行话,指客户对你完全失去了信任,不再发生商业行为),你的客户的LTV才那么一丢丢。在短期利益与长期利益之间,你要考虑长期利益,因为一个HNWI的一生很长,如果他/她充分信任你,LTV可以上天。

我们也能看到在这种变化下,诺亚财富的物种演变路径:三方财富1.0——销售驱动,佣金驱动,快钱驱动,获取规模;三方财富2.0——配置驱动、专业驱动、慢钱驱动、获取优质客群;三方财富3.0——资管驱动、投顾(RIA)驱动,反向定制驱动,智能驱动,另外非常重要的一点——fiduciary duty 驱动(翻译为诚信义务,可以定义为“not for me but for you”,指委托人为受益人的最佳利益工作,这是美国资管业职业道德的基石),深耕优质客群。3.0的财富公司,将通过专家赋能和科技赋能,将投建投教、资产管理、家族规划这个三角形做大做稳。

来简单归纳一下财富行业由1.0 到3.0的几点思维切换:

从佣金驱动,转为,投顾驱动;

从赚通道的钱,雁过拔毛;转为,赚管理的钱,与雁通行;

从割韭菜,转为,种大麦;

从华尔街之狼,转为 ,奥马哈先知;华尔街之狼在Penny Stocks上收你5%的佣金,但巴菲特的伯克希尔可不收认购费管理费,他收你资金成长的钱。

从代销属性,转为,投行属性。

从产品销售能力,转为,资产管理能力。

从卖产品,转为, 卖服务;什么叫服务?就是客户要上天,你第一个反映是去查最近的卫星发射基地,同时你还要深度提醒上天的风险。

从非标产品,转为, 标准化产品。

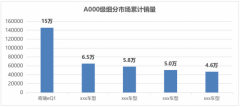

在这场变局中,作为行业龙头,诺亚本身的优势,在于客群粘性与国际视野,以及从非标向标准化的产品过渡的正确方向。2019年诺亚微笑基金的公募新增募集额达163.6亿,创下年度最高记录。

所谓的公募基金,也就是美国的Mutual Fund,赚的就是资产管理的钱,许多no-load fund,甚至根本没有前端认购费。但其他一些传统财富机构转型就困难了,一是理财师专业素养就是淘宝店主水平,二是赚了快钱后再让他们去赚慢钱是极端不适的。这些从业者会被市场逐渐出清,我就看到一些理财师去做微商卖吸尘器,倒也无缝衔接。(诺亚的理财师队伍稳定,turnover仅4%,要求的经验、学历、专业性也相对高一些,鲜见理财师干不下去了去卖吸尘器的。)

对于诺亚财富而言,最近会有两个比较大的catalyst,一是A股的牛市情绪,二是是创业板注册制IPO,能让诺亚一批曾经的PE / VC产品加快退出,并带动业绩表现费收入上升(PE/VC基金一般会向投资者收取后端carried interest,收益或者超额收益的20%)。其中第一个catalyst会是主引擎。上周我在社交媒体的前台和后台不止被人问了100遍:现在A股是牛市吗?我统一回答是:如果A股是指广义的中国股票,那么牛市都已经走了小半年了,你现在才来问我这个问题?

借助A股市场带动出的牛市情绪,配合海外流动性市场丧心病狂的三无QE——无差别、无底线、无计划——的狂飙突进,风险资产不得不走上牛路,而诺亚最近推出的海外公募基金平台iNoah,是其进一步布局标准化产品的基地,预期会是下一步的一个增长重点。

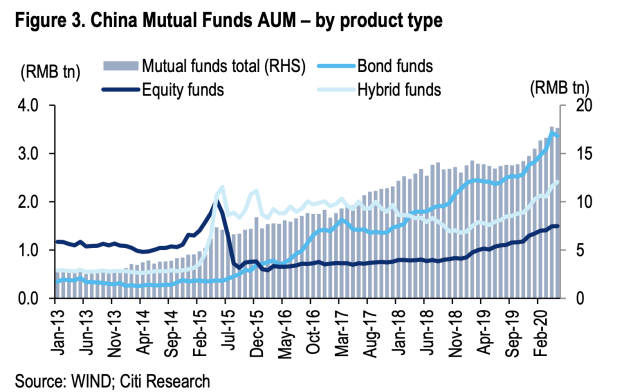

诺亚布局标准化时点掐得也比较准,国内PE/VC/结构化等非标产品的供需失衡、收益率显著降低、监管趋严、HNWIs对固收产品的偏好下降,等等原因,让非标转标迫在眉睫。而现在更加透明、市场情绪也更高的公募基金,在牛市里大有可为。

数据佐证就是相比于2015年上半年,2020年上半年公募基金销售额猛增了122%。就算在牛市还未狂暴的Q2,环比依然有6%的增长。而在基民排队抢公募的Q3(已有某些基金将10天募资其缩减为1天)及以后,这块业务的空间就更大了。诺亚开始转型后,在不到一年的时间内,其标准化产品完全替代了信贷产品的销售,环比增长97%,同比增长近5X,至190亿元人民币。

在七月之前诺亚股价表现略微落后MSCI中国金融指数,这说明在基本面向好的情况下,市场对诺亚的风险点还是:1. 资本市场若如三月份一般突然休克;2. 标准化产品历史的进城受阻;3. 历史产品包袱;4. 监管的态度。但进入七月,诺亚股价爆拉,也说明市场深知一个A股牛市将给诺亚带来的业绩红利。如果有一个时间点能促成一个比较大的catalyst,我认为是现在,水涨船高,方舟诺亚的估值也有望进一步向上双击。

中国观察